突然ですが、私の資産運用の最大の目標は、「生活費以上の収入を得る」ことです。

そこで、具体的なKGIとして年間1,000万円(税込)以上のパフォーマンスを得られる運用を目指すことにいたしました。

KGI(Key Goal Indicator)は、最終的な目標そのものを指します。言い換えれば、KGIは「どのような状態が成功と言えるのか」を定義するものです。

そのためには、2億円を5%/年(税込)以上の利回りで運用する必要があります。

このKGIを達成するために、2つの指標をKPIとして設定いたしました。

KPI(Key Performance Indicator)とは、目標達成度を測るための指標のことです。具体的には、設定した目標に対してどれだけ成果が上がっているかを確認するために使われます。

そのKPIは、以下の通りです。

①2億円を限りなくすべて、株式資産に投入する

②1億円はキャピタルゲイン狙いの成長株式資産、1億円はインカムゲイン狙いの高配当株式資産に投資する

以上の観点から、5月末の資産につきまして検証して参ります。

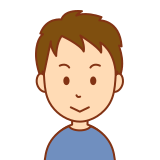

早期退職後の資産推移

早期退職し、資産の記録を開始した2024年5月からの推移は以下の通りです。

5月末の資産は、¥203,343,554でした。3か月ぶりの2億円回復(^^)/

先月4月末と比較しますと、¥8,171,061(4.18%)のプラスとなりました。

少し安心はしましたが、2024年12月末から比較しますと、まだ¥17,677,806(8%)のマイナス…

トランプ大統領の発言の影響は、4月頃より小さくなってきたとはいえ、まだまだ油断はできない状況が続きそうです。

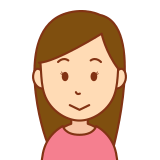

含み益推移(配当・確定利益は除く)

続いて含み益推移です。

表題にも記載しておりますが、こちらの数字には配当金や売却による利益は含まれておりません。

まだ確定していない、純粋な含み益となります。

5月末現在の含み益は¥76,005,884です。

4月末からは、¥9,312,732(11.4%)のプラスでした。

このまま順調に含み益が増加していくことに期待です!

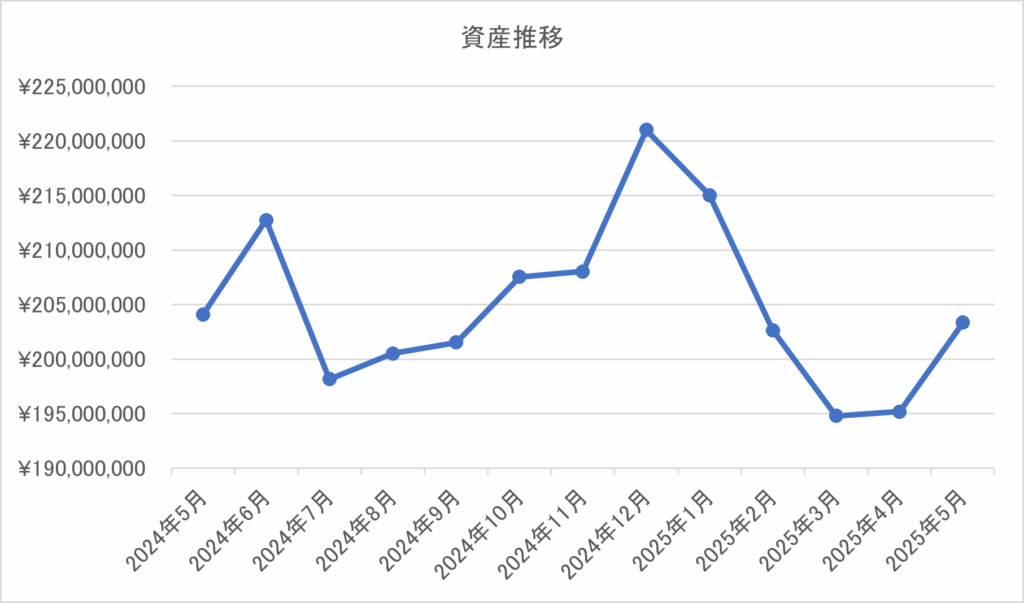

2025年5月末のアセットアロケーション

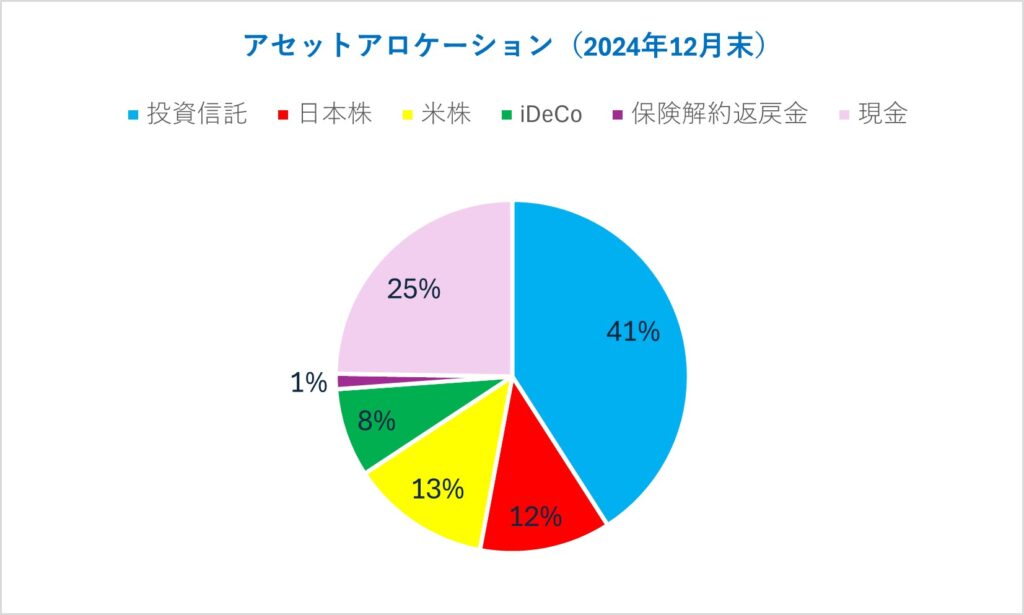

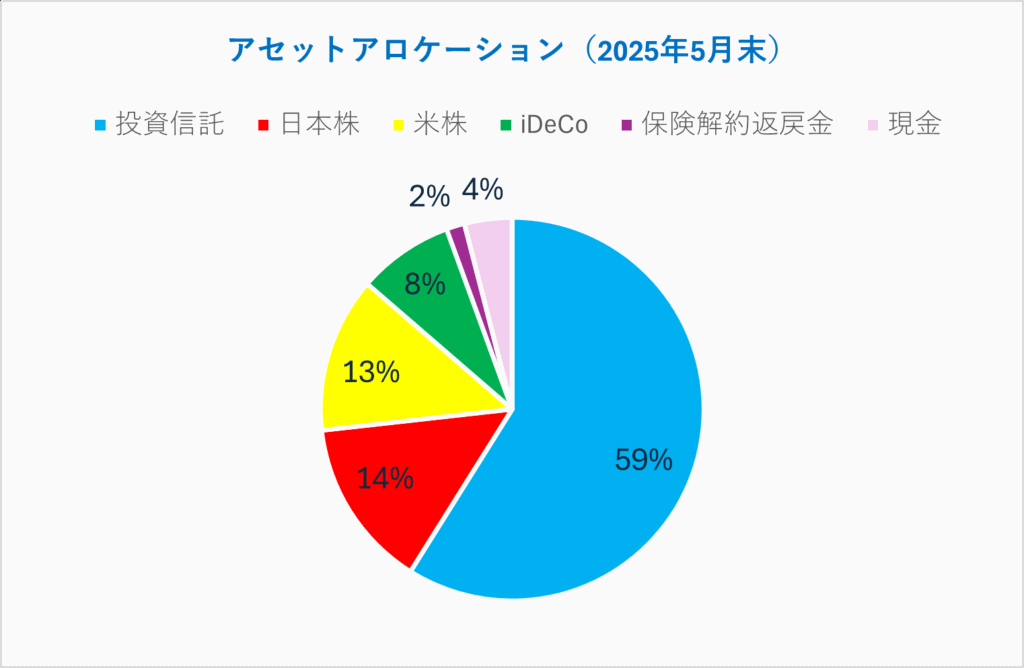

続きまして、2024年12月(左)から2025年5月末(右)のアセットアロケーションは以下の通りです。

ご覧いただきます通り、日本円比率は¥54,682,177(25%)から¥8,053,001(4%)に減少しました。

株式資産の内訳としましては、積み立てにより投資信託比率が41%から59%に大幅上昇、個別株購入により日本株比率が12%から14%に上昇しました。

購入した日本株はコチラ↓

結果としまして、KPI①株式資産への投入額は、¥195,290,553で、目標の2億円まで目前となってます。

個人的には、この1-5月で約4,660万円を株式市場に投入できたのは、比較的良いタイミングだったと思ってます。

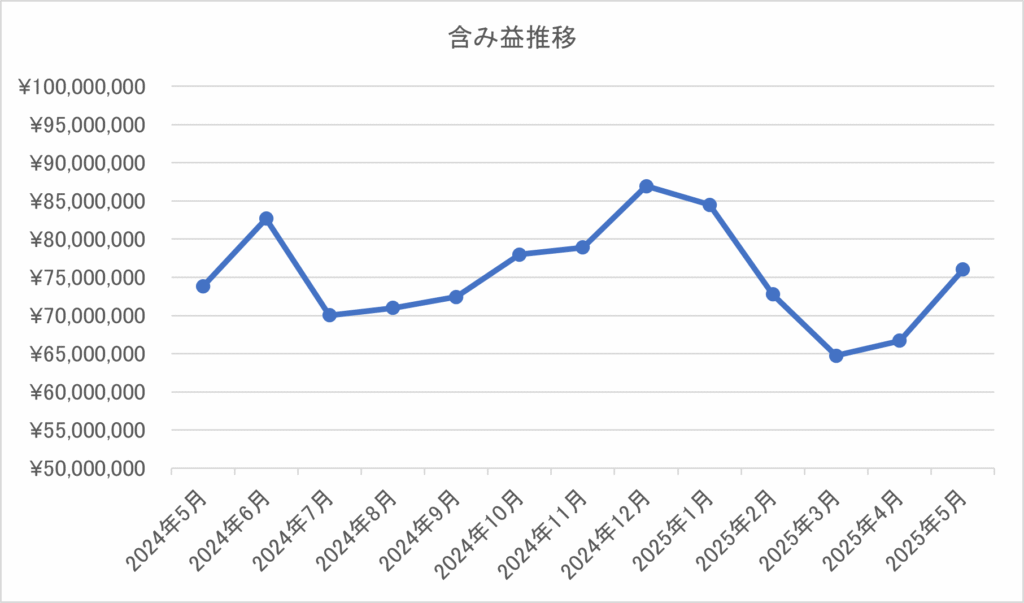

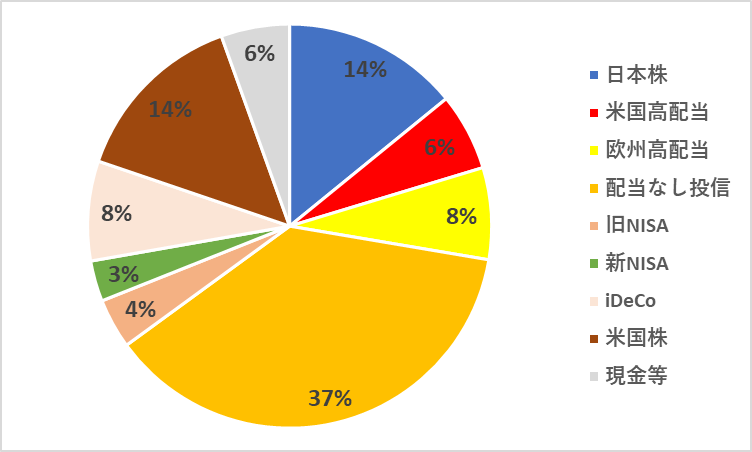

配当あり資産の割合

KPI②としまして、1億円は配当あり資産に投資しようと思い立ち、推進しております。

その結果、現在の配当あり資産割合は以下の通りです。

現在、日本株14%+米国高配当6%+欧州高配当8%で、現在配当あり資産割合は28%となります。

金額としましては、¥56,228,315となり、先月から¥3,974,532の増加となります。

まとめ

正直な話ですが…

2025年3月末、3か月で資産が2,600万円以上減少したときには、さすがに落ち込みました…

その時のご報告はコチラ↓

ですが過去の経験を踏まえて、市場に居続けることが重要との判断を変えず、一安心(´ω`)フー

再掲となりますが今後は以下の設定にて、資産運用を進めて参ります。

<KGI>

年間1000万円(税込)・運用利回り5%以上のゲイン

<KPI>

①2億円を株式資産にて運用

②成長株式に1億円・高配当株式に1億円のアセットアロケーション確立

KPI設定に至る詳細は、過去のブログにて公開しております。

KPI①2億円を株式資産にて運用↓

KPI②成長株式に1億円・高配当株式に1億円のアセットアロケーション確立↓

保有する日本円は1,000万円を切り、いよいよ配当金と株式資産の取り崩しによる生活に突入いたします。

果たして、本当に2億円の資産を減らすことなくFIRE生活を継続することができるのか…

そもそも、このKPI設定は正しいのか…

自身も未知の領域ですが、逐一状況をご報告して参ります。

本日も最後までご覧いただいた皆さま、ありがとうございました。

コメント