新NISAがスタートして2年目ですが、皆さんは成長投資枠をどのように活用されているでしょうか?

個別株を購入している方もいらっしゃると思いますが、わたくしイチはインデックス株式投資信託に投資しております。

インデックス投資信託ってなに?

インデックス投資信託(Index Fund)とは、特定の市場指数(例えば、日経平均株価やS&P 500など)に基づいて資産を運用する投資信託のことです。

このような投資信託は、指数に含まれる全ての銘柄を同じ割合で保有することで、市場全体のパフォーマンスを追求します。

NISA成長投資枠に限ったことではないのですが、「積み立て」と「年始一括」投資はどちらがいいの?という質問があります。

また、何を購入したらいいの?という悩みも尽きません?

そこで、今回は過去20年のS&P500と日経225の「積み立て」と「年始一括」のパフォーマンスを比較してみました。

そして、過去の投資信託ランキングから、有望な投資先を考察してみます。

「積み立て」投資と「年始一括」投資:過去20年の比較

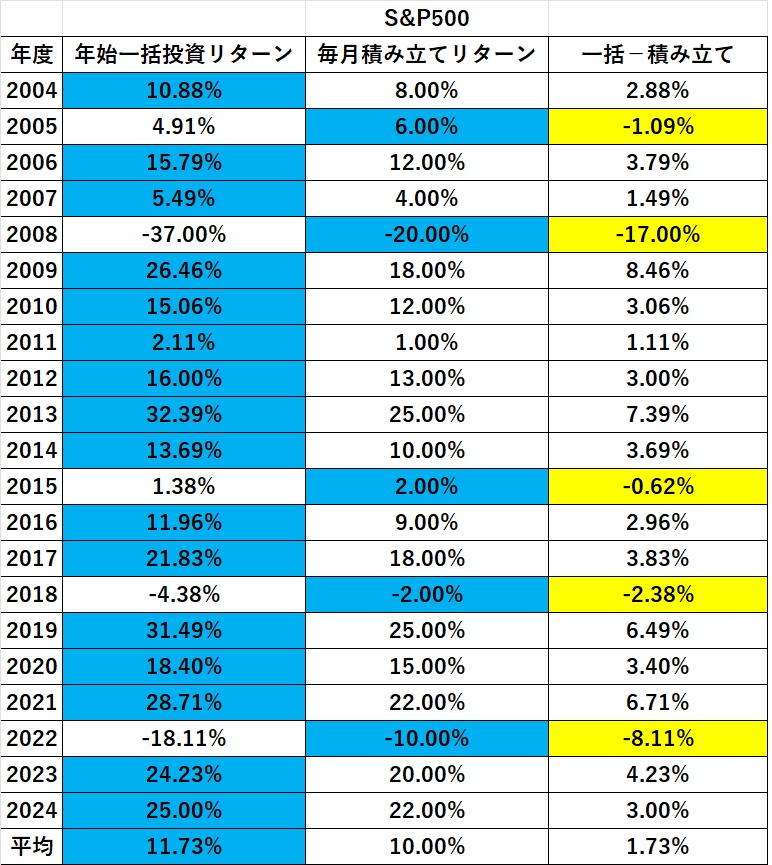

S&P500の場合

S&P500につきまして、2004年-2024年の年始一括と毎月積み立てのリターンを比較してます。

(参考:Copilot)

こちらから言えることは、

高リターンの年は、一括投資16回>積み立て投資5回であった。

市場のリターンが低い、あるいはマイナスの年は積み立て投資が有利な印象

市場リターンが高い年は、年始一括投資が有利な印象

過去20年では、一括投資が積み立て投資のリターンを年利回り1.73%上回っている。

という結果でした。

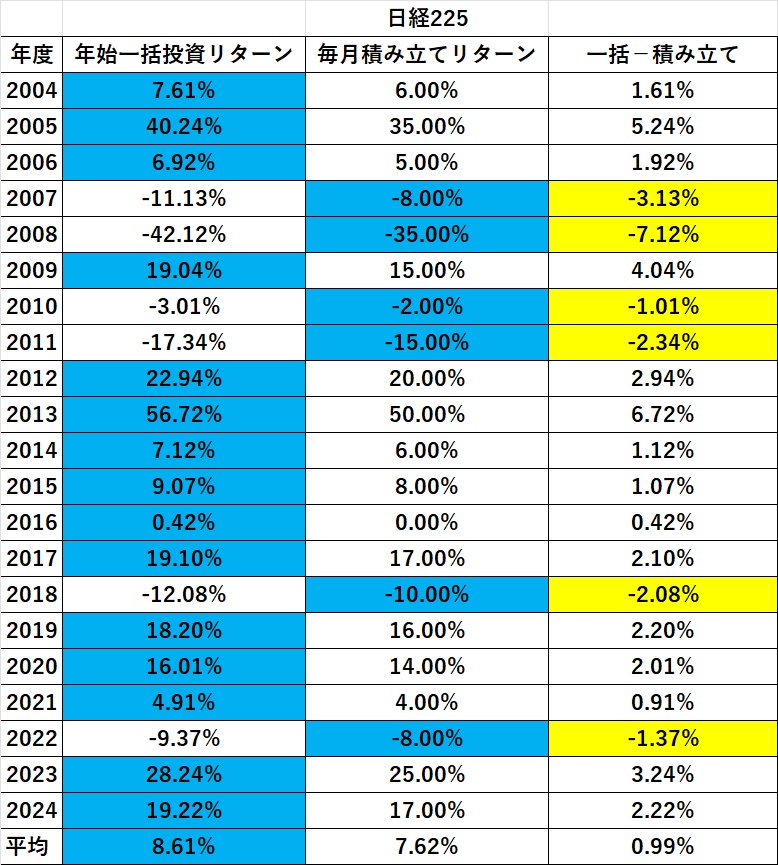

日経225の場合

日経につきまして、2004年-2024年の年始一括と毎月積み立てのリターンを比較してます。

(参考:Copilot)

こちらから言えることは、

高リターンの年は、一括投資15回>積み立て投資6回であった。

市場のリターンがマイナスの年は積み立て投資が有利

市場リターンが高い年は、年始一括投資が有利

過去20年では、一括投資が積み立て投資のリターンを年利回り0.99%上回っている。

という結果でした。

積み立て投資が有効であったケース紹介はコチラ↓

小括

あくまでも過去の考察ですので、今後のリターンを確約できるものではございませんが…

S&P500・日経225共に、過去21年の結果からは年始一括投資のリターンが上回っていました。

そしてS&P500のリターンが日経225を2.38%(積み立て)から3.12%(一括)上回っていました。

また日経225で顕著ですが、1年のリターンがマイナスの年は、積み立て投資のほうがマイナスが少ない傾向がありました。

逆に言いますと、市場リターンが高い年は年始一括投資が有利な傾向にあります。

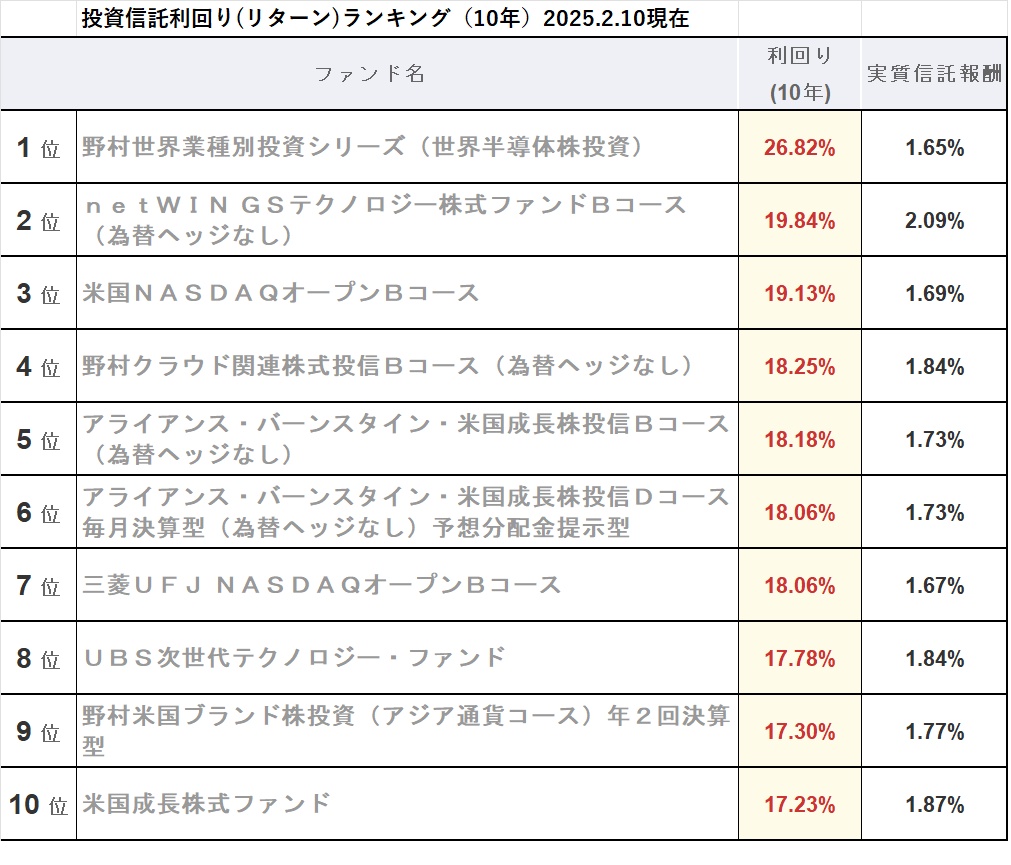

投資信託利回り(リターン)ランキング

過去10年の場合

過去10年の投資信託利回り(リターン)ランキングです。(引用:株探)

比較的信託報酬がお高めのアクティブファンドが多いですね。

アクティブファンドってなに?

アクティブファンド(Active Fund)とは、ファンドマネージャーが市場指数を上回るリターンを目指して積極的に銘柄の選定や運用を行う投資信託のことです。

10年前はインデックスファンドが少なかったことが理由として考えられます。

米国への投資ファンドが6本ランクインしています。

テーマ別では、半導体、テクノロジー、クラウド関連への投資となっていました。

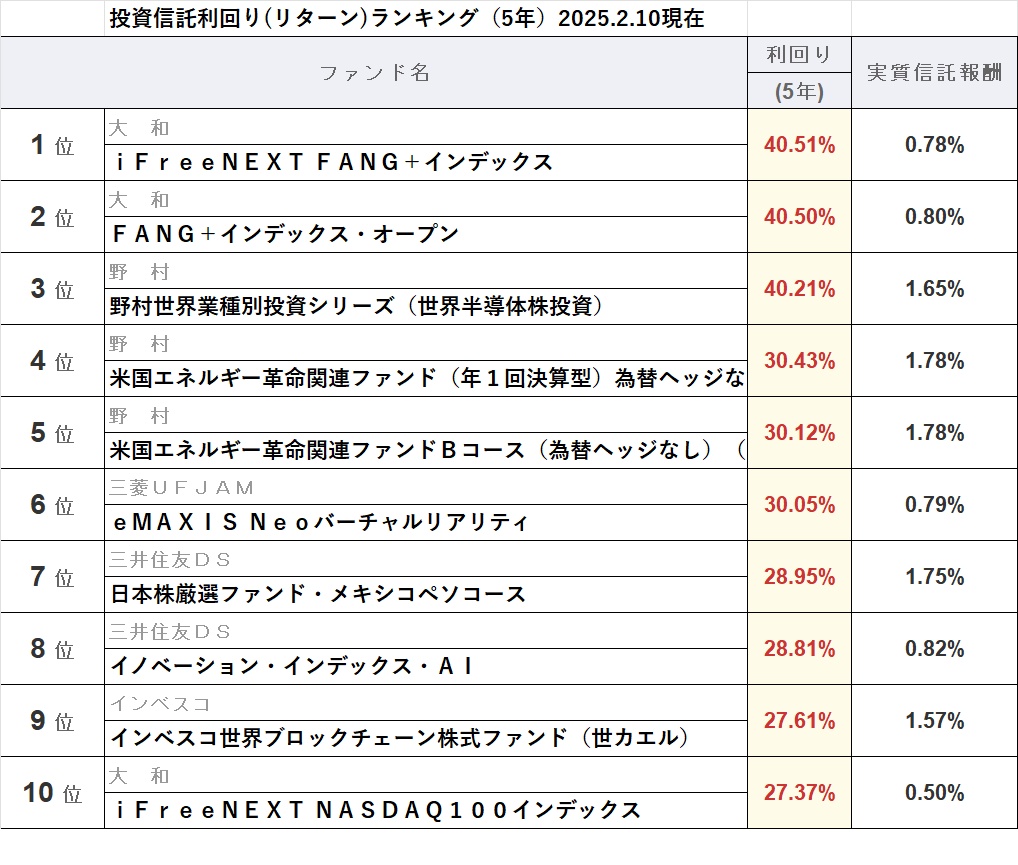

過去5年の場合

過去5年の投資信託利回り(リターン)ランキングです。(引用:株探)

1位・2位はFANG+指数に連動する投資信託がランクインしてます。

FANG+指数とは、テクノロジーおよびインターネット関連企業を中心に構成された株価指数の一つです。以下の企業が含まれています:

- Facebook(現Meta)

- Amazon

- Netflix

- Google(現Alphabet)

- Apple

この「+」には、時々他の著名なテクノロジー企業が追加されることがあります。たとえば、TeslaやTwitterなどが含まれることがあります。この指数は、特にハイテク企業のパフォーマンスを示す重要な指標として利用されます。

FANG+もほぼ米国企業と考えると米国対象の投資信託が5本入っていました。

テーマ別は、半導体、エネルギー関連、バーチャルリアリティー、AI、ブロックチェーン関連がランクインしてます。

興味深いところでは、「7位日本株厳選ファンド・メキシコペソコース」同じ日本株式に投資しても、為替の影響でリターンが変わるということですね。

小括

国別ではやはり米国、テーマ別では半導体・AI・クラウドなど、今も話題の成長分野の投資信託がランクインする結果となっておりました。

イチの成長投資枠:NISA投資状況

わたくしイチのNISA投資状況は以下の通りです。(2025年2月10日現在:出典:SBI証券HP)

積み立て投資枠はS&P500に連動する投資信託を10万円/月購入しております。

成長投資枠は2024年4月まではS&P500を20万円/月積み立てで購入しておりました。

退職金を受領したため、5月に成長投資枠の残り160万円をNASDAQ100連動の投資信託に一括投資しました。

2025年1月年初にNASDAQ100連動の投資信託を240万円一括投資しました。

まとめ

積み立て投資と一括投資のどちらが良いか?は結局「神のみぞ知る」ということになりますかね。

わたくしイチの場合は過去のデータに基づき、成長投資枠は一括で投資する方針としました。

そして特定口座での投資につきましても、速やかに市場に投入するスケジュールです。

→日本円5468万円の投資先はコチラ

また、過去の米国の強さを参考として、米国の指数であるS&P500とNASDAQ100に投資することにしてます。

答え合わせは10年後・20年後となりますが…

世界と米国経済の成長を信じて、今後も株式ラブを貫いて投資して参ります!

最後までご覧いただいた皆さま、ありがとうございました!

コメント